Twitter:https://twitter.com/MIM_Spell

HP:https://abracadabra.money/

■ Abracadabra Money プロジェクト概要

要約するとリキッドステークプロジェクトでもらえるトークン( ibToken )を担保にしてステーブルコインが借りられる(Mintできる)プロジェクトです。ステークの報酬を得ながら様々なDeFiでの運用や自由にお金を使えることが特徴となります。

リキッドステーキングとは:プルーフ・オブ・ステークなどを採用している通貨(イーサリアムやSolanaなど)で通貨自体は採掘用にロックし、その分の代替通貨の提供を受け、代替通貨にてDeFiでの運用を行えるプロジェクト。

アブラカタブラ・マネーは、本質的には借り入れプラットフォームです。ユーザーは様々なDeFiプラットフォームで利回りや利息を得ている間に、自分のibTokenをAbraに預けることができます。

AbraにibTokenを預けたユーザーは、Magic Internet Money (MIM)=ステーブルコインをMintしたり借りたりすることができます。

MIMは、分散型ステーブルコインであり、ibTokenに裏付けられています。

現在(2021年10月時点)はEthereum、Avalanche、Arbitrum、Fantomで稼働中。

■ SPELL and sSPELL トークン

SPELLは、ユーザーがLPをAbraに預けて、SPELLトークンでMIM-ETHおよびSPELL-ETHプールで利回りを獲得することを奨励するプラットフォーム上のインセンティブトークンです。

SPELLはsSPELLと交換することができ、これにより利益を得ることができます。sSPELLは様々な角度から得られるプロトコル収入に使用されます。

MIMをミント/借り入れするユーザーからの利息および借り入れ手数料に加えて、清算手数料の約10%がすべて回収され、 SPELLを市場で購入し、これをSPELLを単体ステークしている人に再分配します。

より多くのMIMが借用/ミントされるにつれて、より多くのプロトコル料金が取得され、sSPELLのためにSPELLをステークすると、ますます多くの利益が得られます。

また、毎週SPELLを購入するマーケットも、買い手側の圧力によりSPELLトークンの価格上昇に大きく貢献しています。

これらはすべて自動複利で行われるので、何もせずにパッシブ・インコオーマンスを得たい方には最適です。

今のところ、単体ステークはイーサリアムチェーンのみローンチされています。他チェーンでの開始も開発中のため、今後の展開に注目です。

■ MIMトークン

Magic Internet Money (MIM)は、ドルにペッグされた、分散化されたマルチチェーンのステーブルコインです。ユーザーはibTokensを預けてMIMを借り、好きなように使うことができます。

現在、ステーブルコインの規制が進んでおり、特にUSDTやUSDCは発行者を巡って様々なことが起こっています。暗号化された中央集権でないステーブルコインを求める声はこれまで以上に高まっています。

USDTやUSDCに変わる規制される心配のないステーブルコインを目指しているそうです。

■ 誰にお勧めのプロジェクトか

レンディングサービスは、暗号資産ゲームの初心者には見落とされ、十分に活用されないことが多いです。確かに不良債権は悪いものであり、当然のことながら悪い評価を受けています。

お金を借りて、余裕のない新車を買うためにお金を使っているとしたら、それは不良債権の一例です。

従来型のローンを利用して高金利で現金を借り、それを減価償却資産である車の購入に充てています。この2つの動作はお互いに相反するものです。支払わなければならない金利は上昇し、購入した資産は減少しています。これでは意味がありません。

つまり良い借金とは、借りた資金を活用して、より大きなリターンを得られるような場所に置くこと、あるいは少なくとも金利の支払いを上回るような場所に置くことです。そのためには、価値のある資産を購入したり、借りている金利よりも高い金利のものを購入したりすることが考えられます。

確かに貸し借りにはリスクがありますが、正しく行えば非常に大きな力を発揮します。

<レンディングメリット>

●BTCなど今後上昇見込みが高い資産を預けて原資産とし、運用益の高い資産を借りることで、インカムゲインとキャピタルゲインの両方を最大化できます。

●原資産であるポートフォリオが(正しく選択されていれば)時間の経過とともに増加し、担保率が高まって支払利息は減少します。担保(ポートフォリオ)が増えれば増えるほど、借入額のリスクは減ります。

●資産の売却は課税対象となり、また潜在的なアップサイドを逃すことになります。

■ SUSHIを使った基本的な例

SUSHIを持っていて、それをSushi Swapの片面ステークプールに預けて、プロトコル手数料の一部を得るとします。これにより、SUSHIの利回りが得られると同時に、xSUSHIが得られます。

そして、xSUSHIをAbracadabraに預け、最大担保率85%でMIMをミント・借り入れることができます。つまり、1,000ドルのxSUSHIを預けると、約850ドル分のMIMを借りることができるのです。

MIMで何をするか?基本的には何でもありです。

MIMを別のステーブルコインに売却し、そのステーブルコインを現金化してIRLのお金に換え、そのお金で家を買おうと思えばできます。

また更なる活用を以下で紹介していきます。

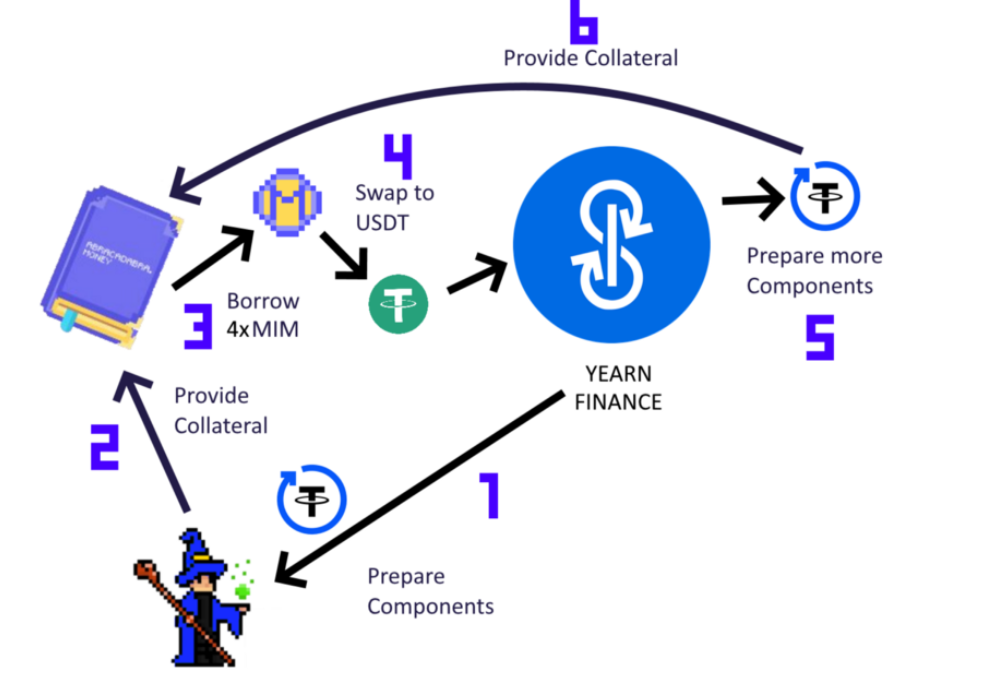

■ レバレッジSPELL戦略 ルーピング/フォールディング

※注意 - 以下は例です - 現在sSPELLを使ってMIMはMintできません。この戦略を実行できる他の通貨があります。

SPELLは単体のSPELL金庫にステークして金利(執筆時点で年率およそ25%)を得ることができます。

SPELLのステークでsSPELLを受け取ります。

そして、そのsSPELLを使って、最大85%の担保率でMIMをMintしたり、借りたりすることができます。つまり、1,000ドルのSPELLに対して、手数料を差し引いた850ドル分のMIMを借りることができます。

そのMIMを使ってさらにSPELLを購入し、それをステークしさらに多くの利息を得ることができます。

このDeFiのfolding/loopingはリターンは大きいです。ただし、しっかりと自身がやっていることを理解しどの程度のリスクで運用しているかは把握しておきましょう。

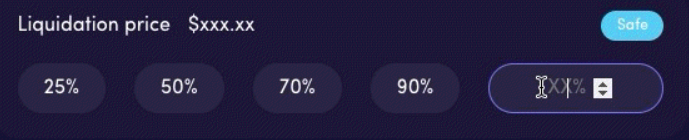

Abracadabraのインターフェースの良さは、入金、借り入れ、購入、再入金、借り入れという手順を踏まなくても、複数のループを設置できることです。ループの量と担保の比率を選択するだけで、すぐに実行できます。

リクイデーション-。

L-word…そう、リクイデーションとその恐怖はとても恐ろしいものです。知らない人のために説明すると、MIMを借りるために担保(Abraの場合はibトークン)を預けると、そのibトークンの価値が借りたMIMの価値を下回った場合、清算される可能性があります。

つまり、預けたibTokensを失うことになりますが、MIMはどうなるのでしょうか?MIMはそのままですね。

ドルベースでは確かに純損失となります。しかし、CEXでの完全な清算とは異なり、完全にゲームから抜け出すわけではありません。

■ 強制清算(Liquidations)

リスクの説明になります。

MIMを借りるために担保(Abraの場合はibトークン)を預けると、そのibトークンの価値が借りたMIMの価値を下回った場合、強制清算される可能性があります。

つまり、預けたibTokensを失うことになります。借りているMIMはそのままです。

ドルベースでは純損失となります。しかし、CEXでの完全な清算とは異なり、MIMが残るため完全にゲームから抜け出すわけではありません。

<強制清算の例>

Wonderland stakingに預けた$TIMEの価値分の、$MEMOを受け取ったとします。

あなたの$MEMOの価値は1000ドルです。最大で850ドル分のMIMを借りることができます。もし、あなたの$MEMOの価値が850ドル以下になった場合、リクイデーションが行われ、あなたの$MEMOは没収されます。

とはいえ、あなたはMIMを保持していますので、実質的にはドル換算で約15%のリスクを負っていることになります。借り入れ率は、自分が納得できる範囲で自由に設定することができます。

一方で、もし$MEMOの価値が上がれば(8時間ごとに0.56%の利息がつくので、そうなる可能性が高い)、その分を借金の返済に充てたり、さらにMIMを借りたりすることができま。

yvUSDT(YearnへのUSDT入金)やcvx3Pool(DAI、USDTおよび/またはUSDCをCurveおよびCVXへ…)などのステーブルコインを入金して生成されたibTokensを担保にした場合は、最大90%の高い借入額が適用されます。

ステーブルコインのibTokensは(理論的には)預金が清算の対象となることはないはずです。

※ステーブルコインの下落という異常事態が起こり精算はあります。

TLDR: 値動きのあるibTokensはMIMで85%まで借りることができ、ステーブルコインに裏付けられたibTokensはMIMで90%まで借りることができます。

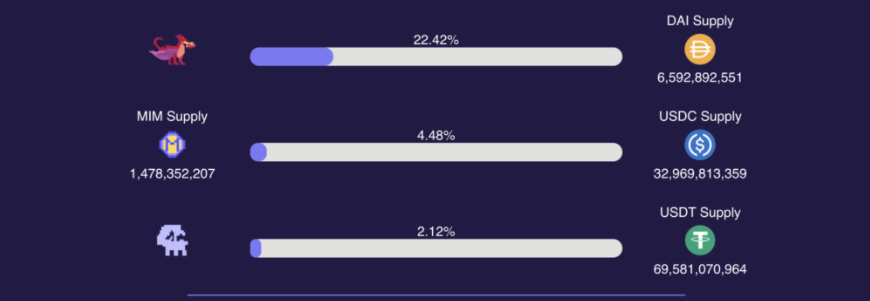

■ SPELLとMIMのポテンシャル

wizard communityがMaker DAOとDAIの役割を狙っているのは間違いありません。コミュニティが構築した、両プロトコルの指標と生成された収益を示すウェブサイトがあります。

SPELLは、プロトコルのネイティブアセット(SPELL)をステークしている人たちに185.95%の収益をもたらしているにもかかわらず、MKRの時価総額の約2倍となっています。

Abraは暗号化市場にとって最悪の時期である2021年5月末にローンチして以来、これを成し遂げることができました。

ステーブルコインの議論が活発になり、規制当局がUSDCとUSDTの発行者の首を絞め始めると、当然のように分散型ステーブルコインに注目が集まります。

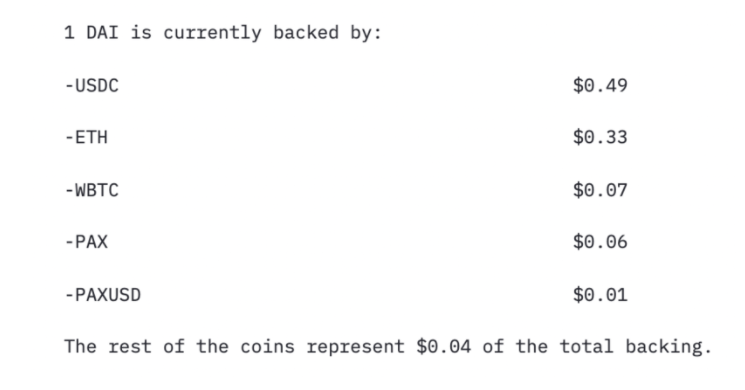

さらに、DAIの担保はますますUSDCの裏付けが増えています。かつてはETHが非常に多い担保付きステーブルコインであったDAIは、ますます中央集権化に向かっています。

下記が1DAIに換算した担保の種類割合。

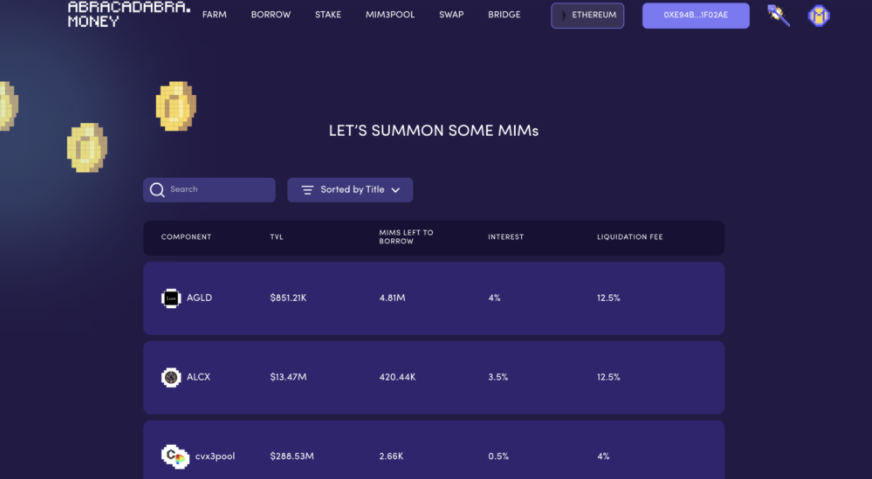

■ MIM3POOL

MIM3POOLは、ユーザーがステーブルコイン(MIM、USDT、DAI、USDC)を預けて市場に流動性を提供し、その見返りとして、このプールがスワップに使用されるたびに取引手数料が報酬として払われる、カーブファイナンスのプールです。

これはMIMの流動性にとって素晴らしいことであり、MIMのドルペッグを長期的に確かなものにするのに役立ちます。さらに、ユーザーはMIM3POOLに預けて、CRV報酬とSPELL報酬を追加で得ることができます。

すべてのチェーンで最も流動性の高い分散型ステーブルコインになることを目指して、MIM安定プールは多くの新興チェーンでローンチされます。FantomのCurveでは現在、MIM-DAI-USDCとMIM4POOL(DAI-USDC-fUSDT-MIM)が設置されており、準備が整いつつあります。

これらのプールはパーミッションレスなので、誰でもCurveにプールを作って流動性を高めることができます。

■ まとめ

これまでのUSDT・USDCといったステーブルコインがアメリカから問題視される中、今後注目されるプロジェクトです。MIMはDeFiで主力のステーブルコインとなるかもしれません。

普及が進めば、Abraの収益源の貸し出し手数料収入は多くなるため、プロジェクトに期待するなら長期的にSPELLを保有するのもありかもしれません。